Все о камеральных налоговых проверках

Государство осуществляет тщательный налоговый контроль за субъектами предпринимательской деятельности. Для этого осуществляются камеральные налоговые проверки. Во время них изучают отчетность и документацию компании, что позволяет установить реальное положение дел и понять, выполняет ли организация требования закона. Процедура имеет ряд нюансов, которые нужно принять во внимание.

Что такое камеральная проверка

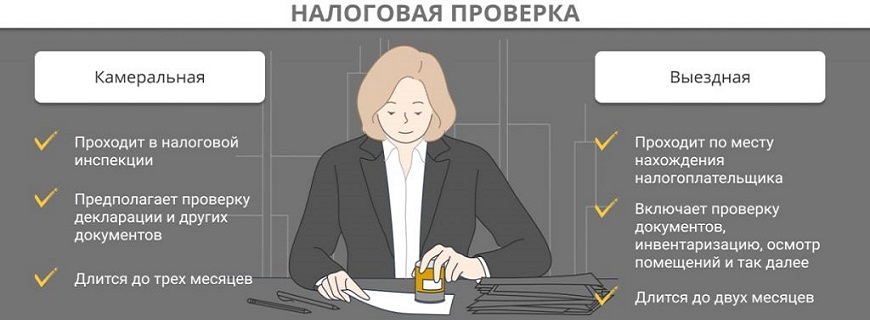

Так называют метод контроля, позволяющий установить, соблюдает ли налогоплательщик положения законодательства. Анализ осуществляется на основании отчетности, данных, а также документации, которая уже присутствует у уполномоченного органа. Проверку выполняют без выезда на место осуществления деятельности субъекта предпринимательства. Это отличает камеральную от выездной проверки, когда представители налоговой службы приезжают в офис налогоплательщика и проверяют его непосредственно на месте.

Нюансы выполнения контролирующего мероприятия строго закреплены в ст. 88 НК РФ. Дополнительно учитываются рекомендации, которые ранее были выпущены вышестоящими подразделениями ФНС. Глубина выполнения проверки ограничена. Представитель налоговой инспекции не может выходить за рамки контроля данных, отраженных в декларации или представленного расчета. Причем правило действует как в отношении налога, анализ которого осуществляется, так и периода проверки. Попутно изучить нюансы выполнения других платежей представитель ФНС не может. Перечень его полномочий также значительно ограничен.

Когда проводится камеральная проверка?

Проверку могут провести по факту предоставления плательщиком готовой отчетности, а также заявления о возврате части уплаченных средств. Их предоставляют в виде вычета. Формирования каких-либо дополнительных условий для выполнения процедуры не требуется. Проверку могут провести даже в случае, если декларация в уполномоченный орган не была представлена. Ситуация возникает, если физическое лицо совершает операции с недвижимостью, и закон обязывает гражданина отчитываться за выполнение процедуры.

Например, необходимо передать сведения, если объект был продан или получен в дар. По закону гражданин обязан предоставить декларацию 3-НДФЛ. Даже если процедура не будет выполнена. ФНС все равно будет выполнен. Основанием для осуществления камеральной проверки станут данные, имеющиеся в распоряжении в ФНС. Затем будет рассчитана предварительная сумма налога к уплате, а гражданину направлено соответствующее уведомление.

Решение о дальнейших действиях ФНС принимает на основании результатов. При этом оно может быть отменено, если плательщик предоставит документы, подтверждающие, что у него есть право снизить размер полученного от продажи дохода в связи с тем, что гражданин понес расходы на покупку имущества.

Представители уполномоченного органа не всегда выполняют контроль. Так, если налоговый мониторинг уже выполнялся, второй раз проверять плательщика не будут. Сейчас используется новая форма удаленного контроля. Но предусмотрены исключения. Камеральную проверку все равно выполнят, если налоговый мониторинг прекращен досрочно, и процедура выполнена менее, чем за 3 месяца до дня сдачи отчетности. При этом срок проведения проверки исчисляют со дня, который следует за моментом досрочного прекращения мониторинга.

Порядок проведения камеральной налоговой проверки

Порядок выполнения процедуры строго определен. Так, срок ее осуществления отсчитывается с момента получения декларации или расчета уполномоченным органом. Условно всю процедуру можно разделить на 2 основных этапа. На первом выполняется автоматизированный контроль, а на втором – углубленная проверка.

Изначально информация проверяется автоматизированной системой. При этом сотрудники уполномоченных органов не принимают участие в процессе. Проверка документации проводится по контрольным соотношениям. При этом данные сравнивают с информацией, которая была указана в другой отчетности налогоплательщика, а также сверяются с данными, полученными от его контрагентов.

Дальнейшие нюансы зависят от результатов автоматизированного контроля. Если расхождения отсутствуют, камеральная проверка завершается. В ином случае начинается углубленный этап. Во время него к процессу присоединяются сотрудники налоговой инспекции. Они детально изучают информацию. Если необходимо, у налогоплательщика могут быть запрошены дополнительные документы. Его самого могут попросить предоставить пояснения. Допустимо использование иных способов контроля, которые разрешает применять НК РФ.

Если речь идет о декларациях по НДС и Расчету по страховым взносам, применяются особые требования. Так, если в декларации выявлены расхождения с контрольными соотношениями, считается, что документ не был предоставлен. Налогоплательщика уведомят об этом. Информация будет предоставлена по ТКС не позднее дня, который следует за моментом получения декларации. У налогоплательщика есть 5 рабочих дней, чтобы скорректировать данные и передать корректные сведения. Если лицо успеет подготовить документ, соответствующий требованиям, и передаст его в уполномоченный орган, считается, что документацию получили вовремя.

Когда речь идет об устранении несоответствий по Расчету по страховым взносам, у страхователя также есть 5 рабочих дней. Срок исчисляется с даты направления уведомления об ошибках. Соответствующие сведения направляются в электронной форме. Если документ направлен в бумажном виде, сроки меняются. У страхователя есть 10 рабочих дней. Предоставленный срок считают с того момента, как налоговый орган направил соответствующую информацию. При этом не важно, когда она была получена.

Расчеты, выполненные с ошибками, не считаются представленными. Однако, если документы будут скорректированы вовремя, претензий по срокам не возникнет.

Полномочия налогового органа при проведении камеральной проверки

Представитель ФНС не может выходить за рамки полномочий, которыми наделяет его НК РФ. В частности, проверяющий может:

- истребовать дополнительную документацию, но только в тех случаях, когда это допускает законодательство;

- просить предоставить пояснения. Процедура может быть осуществлена удаленно или во время личного визита в офис уполномоченного органа. В первом случае потребуется подготовить пояснения письменно. Во второй ситуации гражданин или представитель компании получит вызов в ФНС;

- выполнять встречные проверки – направлять запрос на предоставление информации и документов контрагентам лица, в отношении которого проводится контролирующее мероприятие;

- проводить осмотр помещений и изучать документацию, но только в строго установленных законодательством случаях;

- допрашивать свидетелей;

- назначать проведение экспертизы, если потребность в этом присутствует.

Дополнительные полномочия у представителя уполномоченного органа отсутствуют.

Срок проведения камеральной проверки

Стандартный срок выполнения проверки составляет 3 месяца. Он исчисляется с даты направления декларации или расчета. Однако есть ряд нюансов и исключений. В общем случае продление срока не допускается. В качестве исключения можно назвать камеральную проверку, проводимую на основании подачи декларации по НДС.

Существуют особенности исчисления срока. Так, считается, что документ был направлен вовремя, если налогоплательщик отправил его по почте в последний день срока, и письмо пришло в ФНС значительно позднее. При этом период, отводимый на камеральную проверку, будет исчисляться с даты представления документа в инспекцию.

На практике момент завершения проверки может выпасть на нерабочий или выходной день. В этом случае считается, что проверка завершается в ближайший рабочий день. Выполнять повторный контроль в отношении одной и той же декларации ФНС не может.

Плательщик имеет право направить уточняющую декларацию. Если она будет отправлена до завершения камеральной проверки, срок обнулится. В результате процедура будет начата заново.

Особенности исчисления сроков камеральной проверки декларации по НДС

Сроки меняются, если проводится проверка декларации по НДС. В частности, период контроля сокращается до 2 месяцев. Однако представители ФНС имеют право пролонгировать срок до 3 месяцев, если будут выявлены недочеты.

Если заявлена сумма к возмещению, проверка в отношении «благонадежных» плательщиков проводится быстрее – за 1 месяц. При этом должны выполняться следующие условия, закрепленные законодательством. В частности, обращают внимание на уровень риска, который связан с налогоплательщиком, а также на аналогичные параметры, касающиеся его контрагента. Не менее важна запрашиваемая сумма, если речь идет о вычете. Она не должна превышать количество средств, которые были внесены в бюджет за последние 3 года.

Уполномоченный орган строго следит за выполнением всех норм. Если в процессе сокращенной проверки будут выявлены ошибки, срок ее выполнения будет продлен до стандартного.

Для иностранных организаций, оказывающих услуги в электронной форме, может быть установлен увеличенный срок. Он составляет 6 месяцев с даты представления декларации.

Проверка, выполняемая на основании заявления о получении налоговых вычетов в упрошенном порядке, выполняется в течение 30 календарных дней. Срок исчисляется с даты представления заявления.

Результаты камеральной налоговой проверки

Если ошибки не были выявлены, о завершении проверки не сообщают. Исключение составляют ситуации, когда ФНС обязана выполнить какие-либо действия, например, возместить НДС.

Когда обнаружены нарушения, готовят Акт камеральной проверки. Его оформляют в течение 10 рабочих дней с момента ее завершения. Плательщик может не согласиться с теми нарушениями, которые ему вменяют. Для этого направляют возражение. Однако тянуть с его подготовкой не следует. У гражданина есть всего месяц, чтобы подготовить и направить документ. Кроме того, можно самостоятельно принять участие в рассмотрении материалов проверки.

Затем принимается окончательное решение. Лицо могут привлечь к налоговой ответственности. Иногда инспекция назначает дополнительные мероприятия налогового контроля. Они выполняются, если данных для принятия итогового решения мало.

Налогоплательщик имеет право подать жалобу, направив ее в вышестоящую инстанцию. Она рассмотрит обращение и вынесет решение. Однако оно не всегда устраивает плательщиков. Если гражданин уверен, что его права были нарушены, можно подготовить иск и обратиться в суд.

Как пройти камеральную проверку без опасений

Чтобы проверка прошла без сложностей, лучше заручиться поддержкой налоговых юристов и аудиторов. Они помогут подготовить безупречную отчетность, которая не вызовет претензии со стороны контролирующих органов. В результате можно не опасаться предстоящего мероприятия. Оно пройдет без сложностей.

Наши услуги