Мониторинг изменений в законодательстве за сентябрь 2017 года

ФНС России информирует об изменении порядка расчета пени в отношении организаций

(Письмо ФНС России от 28.09.2017 N ЗН-4-22/19471@)

Сообщается, что в соответствии с измененным порядком расчета, начиная с 01.10.2017, процентная ставка пени принимается равной для организаций:

- за просрочку исполнения обязанности по уплате налога сроком до 30 календарных дней (включительно)- 1/300 действующей в это время ставки рефинансирования Банка России;

- за просрочку исполнения обязанности по уплате налога сроком свыше 30 календарных дней — 1/150 действующей в это время ставки рефинансирования Банка России.

Страховые взносы, излишне уплаченные за периоды до 1 января 2017 года, зачесть в счет предстоящих платежей нельзя

(Письмо ФНС России от 25.09.2017 N ГД-4-11/19256@)

Положениями действующего законодательства, принятого в связи с передачей налоговым органам полномочий по администрированию страховых взносов, установлен лишь порядок возврата сумм излишне уплаченных (взысканных) страховых взносов, пеней и штрафов за отчетные (расчетные) периоды, истекшие до 1 января 2017 года (п. 1 ст. 21 Федерального закона от 03.07.2016 N 250-ФЗ).

Соответствующее решение (при отсутствии у плательщика страховых взносов задолженности за периоды до указанной даты) принимается органами ПФР или ФСС РФ в течение 10 рабочих дней со дня получения письменного заявления плательщика.

Федеральный закон от 30.09.2017 N 286-ФЗ

«О внесении изменений в часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации»

Приняты поправки в НК РФ, в том числе о невостребованных дивидендах, налоговых вычетах при добыче газа горючего, применении льгот по налогу на имущество ФЛ

Невостребованные дивиденды, восстановленные в составе нераспределенной прибыли, отнесены к доходам, не учитываемым при формировании налоговой базы по налогу на прибыль.

Плата концедента по концессионному соглашению, полученная в виде денежных средств, отнесена к внереализационным доходам и подлежит учету в порядке, предусмотренном для субсидий.

В отношении амортизируемых основных средств, используемых в сфере водоснабжения и водоотведения, по перечню, установленному Правительством РФ, предусмотрена возможность применения к основной норме амортизации специального повышающего коэффициента (но не выше 3).

С 1 января 2018 года по 31 декабря 2020 года устанавливается налоговый вычет (основания, условия и порядок применения) в отношении суммы налога, исчисленной при добыче газа горючего природного, добытого на участке недр, расположенном в Черном море. Вычет вправе применять налогоплательщики — организации, госрегистрация которых осуществлена в Крыму или Севастополе в период до 1 января 2017 года.

Также уточняется:

порядок подтверждения права на налоговую льготу, предусмотренную в отношении налогоплательщиков, вносящих плату в систему «Платон» (статья 361.1 НК РФ);

порядок исчисления налога в отношении имущества, по которому налоговая база определяется как его кадастровая стоимость (в случае изменения стоимости исчисление суммы налога (авансового платежа) по текущему налоговому периоду осуществляется исходя из кадастровой стоимости, определенной на день внесения соответствующих сведений в ЕГРН);

порядок определения налоговой базы по земельному налогу в случае изменения кадастровой стоимости земельного участка вследствие изменения вида разрешенного использования или перевода из одной категории земель в другую, а также порядок подтверждения физическими лицами права на льготу;

порядок исчисления налога на имущество физлиц (в том числе конкретизируются положения о порядке подтверждения права на льготу).

ФНС России разъяснила, как заполнить расчет 6-НДФЛ в случае начисления и выплаты работнику премии в разных кварталах

(Письмо ФНС России от 14.09.2017 N БС-4-11/18391)

Датой фактического получения дохода в виде премий, являющихся составной частью оплаты труда и выплачиваемых в соответствии с трудовым договором, признается последний день месяца, за который был начислен указанный доход

Например, если премия за производственные результаты выплачена 28.04.2017 по итогам работы за февраль 2017 года на основании соответствующего приказа от 31.03.2017, то в расчете 6-НДФЛ следует:

в разделе 2 по строке 100 указать 28.02.2017; по строке 110 — 28.04.2017; по строке 120 — 02.05.2017 (с учетом выходных и праздничных дней); по строкам 130, 140 — соответствующие суммовые показатели.

ФНС России напомнила об обязательных реквизитах УПД, применяемого в расчетах по НДС

(Письмо ФНС России от 14.09.2017 N ЕД-4-15/18322)

Форма универсального передаточного документа (УПД), рекомендованная к применению письмом ФНС России от 21.10.2013 N ММВ-20-3/96@, объединяет в себе форму счета-фактуры и информацию первичного учетного документа.

Заполнение всех обязательных реквизитов в УПД, предусмотренных для счета-фактуры, позволяет использовать его при расчетах по НДС.

Следует учитывать, что с 1 октября 2017 года в счет-фактуру вносятся изменения.

В этой связи ФНС России сообщает, что налогоплательщики могут использовать рекомендуемую форму УПД, самостоятельно дополняя ее показателями, в том числе необходимыми для выполнения требований, установленных статьей 169 НК РФ и Правилами, утвержденными Постановлением Правительства РФ от 26.12.2011 N 1137.

Часть платы за проезд большегрузов можно учесть в расходах по налогу на прибыль

(Письмо ФНС России от 20.09.2017 N СД-4-3/18806@)

Это правомерно в случае, когда плата за вред дорогам превышает сумму транспортного налога. Разницу можно включить в расходы, пояснила ФНС.

Аналогичное разъяснение ранее давал Минфин.

Напомним, что по итогам года транспортный налог в отношении каждого большегруза организация уменьшает на сумму платы за вред дорогам. Если последняя будет больше, то налог не уплачивается.

Безвозмездная передача арендодателю неотделимых улучшений облагается НДС, вновь разъяснил Минфин

Письмо Минфина России от 30.08.2017 N 07-01-09/55622) При такой передаче не имеет значения, кто ремонтировал помещение — сам арендатор или подрядчики.

Аналогичное мнение ведомство уже высказывало. Этого подхода придерживался и ВС РФ в отказном определении.

Впрочем, некоторые арбитражные суды приходят к иному выводу: НДС платить не нужно. Например, АС Московского округа указывал, что у арендатора не возникает права собственности на неотделимые улучшения. Они изначально принадлежат арендодателю. А если нет передачи права собственности последнему, то отсутствует и объект обложения НДС.

Письмо Минфина России от08.09.2017 N 03-07-09/57881

Даются разъяснения к заполнению счетов-фактур с 1 октября 2017 г. в связи с вступлением в силу Постановления Правительства Российской Федерации от 19.08.2017 N 981.

Новые правила применения счетов-фактур с 1 октября

Хотя изменения несущественны, лучше не пропускать счета-фактуры по старой форме, если они составлены позже 30 сентября. Это поможет избежать споров с проверяющими.

Обратите внимание на следующие реквизиты:

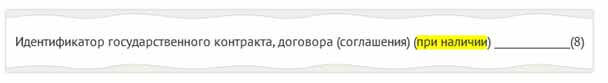

- в строке 8 «Идентификатор государственного контракта, договора (соглашения)» появилась оговорка «(при наличии)». Изменение техническое. Теперь название строки соответствует Налоговому кодексу и Правилам заполнения счета-фактуры. Если идентификатора нет, строку можно оставить пустой. Правила не требуют ставить в этой ситуации прочерк;

- новая графа 1а «Код вида товара» (в корректировочном счете-фактуре —графа 1б). Поставьте в ней прочерк, если не экспортируете товар в Армению, Белоруссию, Казахстан или Киргизию. Если вывозите, укажите код по ТН ВЭД. Код нужен был и прежде, в новой форме для него лишь появилась отдельная графа;

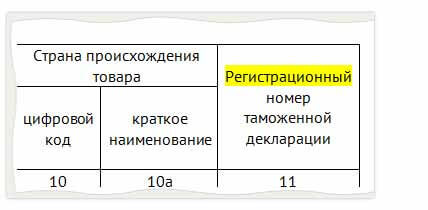

- в названии графы 11 теперь не «номер», а «регистрационный номер» таможенной декларации. Изменение минимальное. Больше не нужно в конце номера декларации через дробь приводить порядковый номер товара из списка либо из основного или добавочного листа. Напомним, графы 10 и 11 не надо заполнять, если товар ввезен из государства — члена ЕАЭС, на территории которого он ранее был выпущен для внутреннего потребления;

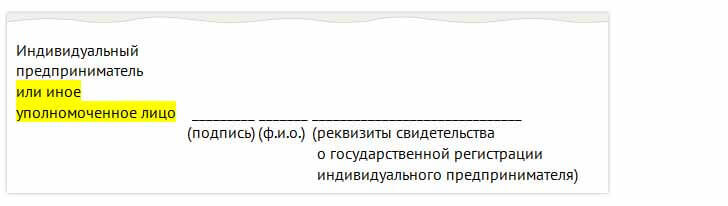

- уточнены реквизиты в поле для подписи индивидуального предпринимателя. Появилась такая же оговорка, как для руководителя и главного бухгалтера организации: «или иное уполномоченное лицо». Изменение незначительное. Налоговый кодекс с 1 июля 2014 годаразрешает ИП передавать право подписи счетов-фактур иным лицам. Для этого нужна нотариальная доверенность. Новая форма, как и прежняя, содержит строку с реквизитами свидетельства о госрегистрации ИП. С 1 января 2017 года свидетельстване выдаются. Поэтому ИП, которые зарегистрированы с этой даты,должны приводить в качестве реквизитов свидетельства свой ОГРНИП и дату внесения записи в ЕГРИП.

Если вы работаете с универсальными передаточными документами (УПД), то новые реквизиты должны быть и в них. Форма УПД 2013 года носит рекомендательный характер. Компаниям не запрещено самостоятельно ее обновлять из-за изменений в законодательстве.

Приводите в счете-фактуре полные адреса

В строках 2а и 6а должен быть полный адрес компании из ЕГРЮЛ. До 1 октября в них указывается место нахождения компании из устава, а оно может ограничиваться названием населенного пункта.

Можете составлять сводные счета-фактуры, если компания — экспедитор или застройщик

Закреплено право экспедиторов и застройщиков объединять счета-фактуры, которые им в разное время выставили разные продавцы и подрядчики, в сводный счет-фактуру. Этот счет экспедитор выставляет своему клиенту, застройщик — покупателю или инвестору.

В сводном счете-фактуре экспедитор (застройщик) в качестве продавцауказывает себя. Номер и дату документа определяет согласно собственной хронологии. Есть и другие нюансы заполнения сводных счетов-фактур, например, графы с наименованием товаров, работ или услуг.

В книге покупок исправленный счет-фактуру регистрируйте в том же квартале, что и первичный

Из Правил ведения книги покупок исключено положение о том, что исправленные счета-фактуры регистрируют по мере возникновения права на вычет.

ФНС и Минфин считали так: исправленный счет-фактуру нужно регистрировать в том квартале, когда он получен. Именно в этом квартале возникает право на вычет. Значит, нужно полностью восстановить сумму вычета НДС, заявленную по первоначальному счету в предыдущем периоде, и заплатить пени.

По новым правилам исправленный счет-фактуру следует учитывать в том же квартале, что и первичный. Восстанавливать НДС по нему понадобится, только если сумма налога после исправления уменьшилась, — и то лишь в части суммы уменьшения.

Регистрируйте в книге покупок счета-фактуры на неденежные авансы

Запрета на регистрацию таких счетов-фактур больше нет. Пленум ВАС РФ еще в 2014 году высказывался о правомерности вычета по расчетам в безденежной форме. Теперь проблем с инспекцией точно не будет.

Книги покупок и продаж можно распечатать и подписать чуть позже

Подписать у директора книгу покупок и книгу продаж нужно не до 20-го, а до 25-го числа месяца, который следует за истекшим кварталом. Правило действует уже при подготовке декларации за III квартал этого года.

В книге продаж по операциям за IV квартал вы заметите две новые графы —3а и 3б. Первая важна исключительно для резидентов особой экономической зоны Калининградской области. Во второй графе дублируется код вида товара, если он был в счете-фактуре.

Не ведите журнал учета счетов-фактур, если продаете комиссионный товар физлицам

Аналогичное мнение Минфин высказывал еще в 2015 году. С 1 октября закреплено общее правило: журнал не нужен, если покупатели — лица, которым счета-фактуры не выставляются.

Храните счета-фактуры и другие документы по-прежнему

Правила заполнения счета-фактуры «приросли» объемным пунктом 11. Он содержит список документов, которые нужно хранить не менее четырех лет. Изменение в целом техническое. Перечень уже существовал, но находился в п. 15 Правил ведения журнала учета счетов-фактур.

В перечне есть небольшое дополнение, но и оно вряд ли повлияет на сложившийся в компании порядок хранения документов. Прямо закреплено, что не менее четырех лет нужно хранить:

- копии счетов-фактур, которые клиент получил от экспедитора (инвестор или покупатель — от застройщика);

- сводные отчеты об операциях, по которым компания не выставляла счета-фактуры.

В сентябре ФНС разрешила продавцам не распечатывать свой экземпляр счета-фактуры, а хранить его в электронном виде (Письмо ФНС России от 06.09.2017 N СД-4-3/17731@).

*При подготовке использованы данные справочно-информационной системы КонсультантПлюс